加密貨幣交易所只是一場的騙局?持續吸引大家爭相投入市場的因素其實有這些!|專家論點【朱騏】

如果你有留意這 3、4 年的新聞,不難發現有許多關於「加密貨幣交易所詐騙」的議題持續地被提及,這些投資者往往在前期投入大量資金來進行加密貨幣相關的交易,但最終難免落到「血本無歸」,嚴重者甚至 「家離子散」。

令人感到奇怪的是,就算此類負面新聞不斷出現,經營此類業務的平台還是如雨後春筍地冒出來。

這不禁讓人開始思考:「若 『加密貨幣交易所』只是一場場的騙局,那為什麼平台經營者還願意投錢開發?投資者又為什麼願意在不了解的情況下,貿然的將手上的資金投入進場?」

這篇文章試著整理與分析「加密貨幣交易所」的產業發展與問題。

加密貨幣交易所是什麼時候興起的?

現在大家都可以輕鬆透過網路買賣加密貨幣,在台灣比較著名的交易所有 ACE 王牌交易所、MAX、BITPRO、COBINHOOD(已倒閉)、BITBITDUO(已倒閉);國外則有 Binance、Huibi、Bitfinex、Coinbase Pro、Kraken…多不勝數。

加密貨幣交易所的興起,跟加密貨幣的出現有非常大的關係,畢竟「交易所」的功能就是提供一個管道讓金融商品能夠互相流通買賣。

那加密貨幣又是什麼時候出現的呢?答案是 2008 年從中本聰提出的《 比特幣:一種對等式的電子現金系統 》論文開始,2009 年發布首個比特幣的軟體,從此開啟了虛擬貨幣的電子金融系統。

其實,加密貨幣的本質是一種奠基於區塊鏈技術的演算法,除了中本聰提出的比特幣(BTC)之外,事實上還有非常多的加密貨幣與新演算法隨後出現 ,促成當時加密貨幣交易所的創建潮。

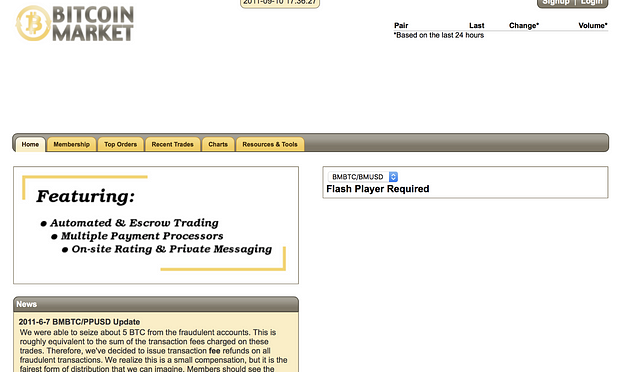

第一個比特幣交易所是 Bitcoin Market,在 2010 年 3 月由 Bitcoin Talk 社區的 dwdollar 成立,但知名度相較不高,只能說是帶領這波加密貨幣交易所的先驅者。

後來許多家的交易所也陸續成立,其中最著名的當屬在同年 7 月成立的 Mt. Gox,它的故事在網路上隨便 Google 都會有非常多的結果,大意都在敘述:

- 龐大的交易量吞吐與使用者數量(高峰時期處理了所有比特幣交易量的 70~80%)

- 2014 年被駭客攻擊並損失了約 850,000(約當時市價 5 億美元)的比特幣,交易所破產倒閉造成當時投資人的鉅額損失。

加密貨幣交易所到底在賺什麼?

了解完加密貨幣交易所的簡單歷史後,下一個我們想知道:到底這些交易所的營收來源是什麼,為什麼會吸引這麼多的「老闆」投資加入?

以《 台灣加密貨幣交易所費用解析,一張圖看懂所有費用,各交易所評比及推薦 》這篇文章中的費用大解析整理,加上自己曾經在交易所公司的經驗,一個交易所的收入來源主要有以下四個:

- 交易手續費

◆ OTC(場外交易)

◆ 期貨與現貨:掛單與吃單 - 法幣入金與提領手續費

- 上幣手續費

- 其他衍生品交易服務手續費

► 交易手續費

交易手續費是交易所最直接的營收來源,其中以「交易掛單搓合」與「場外交易」的手續費為主要營收來源。

雖然許多人對於交易所琅琅上口,但可能不是很明白到底要如何進行交易,這邊有必要先解釋交易所的「OTC (Over the Counter, 場外交易)」與「交易掛單撮合」是什麼。

1.OTC

先從「OTC」開始說起,我們知道交易所的功能是讓投資人能夠買賣加密貨幣,但是投資人的交易對手是誰呢?用更白話的方式講,如果你今天要購買比特幣,你在交易所上到底是跟誰買?

如果使用的「OTC」,那交易對手就是「交易所」。

交易所自己會向市場上的其他投資人、其他交易所購買平台上支援的加密貨幣當作庫存,當投資人利用「OTC」購買時,交易所會直接跟投資人報價,例如一顆 BTC = 9,000 USD,此時投資人可以決定是否要購買。通常這個加密貨幣的報價會比市場上平均售價來得高,因為其中包含交易所抽取的交易手續費。

2.交易掛單撮合

那「交易掛單撮合」又是什麼呢?這邊有可以分為「現貨交易」與「期貨合約交易」來說明。

所謂的「現貨交易」其實跟上方提到的「OTC」目的很像,投資人都是想要去買進/賣出某一加密貨幣,只是交易對手有所區別,「現貨交易」的交易對手是此交易所中的其他投資者。

例如你想要買入比特幣,就可以在比特幣市場掛一張「買比特幣」的訂單,當交易所中有其他投資人掛一張「賣比特幣」的訂單時,如果交易價格都是在雙方期許內,則訂單成交同時賣方的比特幣移轉到買方的錢包當中。

「期貨合約」則有所不同,傳統上「期貨合約」是用來減少期貨買方或賣方價格變化風險的金融工具,到後來進一步被投資人作為投資避險的工具。

更多資訊可以閱讀這篇《 期貨是什麼?歷史與交易方式簡介 》。

「期貨合約」也是透過掛單的方式進行交易,只是投資人不以持有該加密貨幣為目的,而是單純透過交易來獲得超額報酬。

每撮合一筆訂單就可以賺取交易金額 x 手續費率的手續費,當交易所的交易次數非常頻繁時,其收入將會非常可觀(有時候訂單的金額都是以百萬美金在進行掛單交易)。

►法幣入金與提領手續費

承如前面所說,加密貨幣其實本質上是一種電子化的數據資料,勢必需要一定的載體來儲存每個人擁有的加密貨幣,我們稱之為「錢包」。

「錢包」又可以分為「冷錢包」與「熱錢包」,詳細的技術細節不在這邊展開,大家只要知道「冷錢包」指的是不和網路進行直接連接的儲存方式(例如儲存加密貨幣專用的 USB,甚至是手寫紙條) ; 而「熱錢包」則是將加密貨幣儲存在交易所內,更明確來說是內部的資料庫內。

當投資人想要把放在交易所的加密貨幣,從交易所內部以法幣形式(即我們現實生活中使用的貨幣,例如新台幣、美金、歐元…等)提領出來時,往往會被收取一個手續費。大家可以想成是 「A 銀行帳戶」 匯款到 「B 銀行帳戶」 所收的手續費,但此手續費可以由交易所自行決定。

►上幣手續費

當其他加密貨幣的發行人想在交易所上幣供人交易時,往往需要付給交易所一定的手續費(看交易所的議價能力),愈大的交易所能夠吸引愈多的加密貨幣發行商來上幣交易。

關於交易所上架加密貨幣的手續費,可參考《 币安上币费多少钱 各大交易所上币费曝光 》。

►其他衍生品交易服務手續費

除了以上交易功能所需的手續費,交易所也推出許多衍生的加密貨幣服務,例如加密貨幣借記卡(Debit Card)可以讓使用者使用存在交易所的加密貨幣充值到借記卡中,在真實世界的商店進行消費,發卡公司與交易所會處理實際消費時「加密貨幣與法幣」之間的轉換工作。當然儲值時是交易所可以收取一定金額的手續費。

還有許多應用不再這邊贅述,重點是交易所為了展現自家特色並吸引更多使用者,陸續都推出了有別於傳統交易所掛單交易的服務,當然目前多數使用量還是在交易功能為主。

從上方的四個收入來源可知,當愈多的使用者在交易所上進行交易時,交易所幾乎是「被動躺著賺」,難怪讓這麼多的「老闆」都想要投資交易所來賺取「被動收入」。

下一篇繼續談「開加密貨幣交易所真的這麼好賺嗎?」與「加密貨幣交易所的法規監管」。

瀏覽 786 次